| Главная | Лекции и КР | Документы и литература | Информация | Связь | Гостевая книга |

Операции с ценными бумагами.

Рынок ценных бумаг.

Рынок - это такая форма организации хозяйства, при которой в экономические отношения вступают свободные и обособленные субъекты, каждый из которых стремится реализовать свой экономический интерес.

Субъекты вступают в отношения которые можно описать формулами:

1. Д-Т

2. Т-Д'

...отсюда формула рынка -> Д-Т-Д'

Рынки бывают:

1. Товарный рынок - продаются средства производства и товары личного потребления.

2. Рынок труда - рынок рабочей силы.

3. Финансовый рынок - рынок капитала, он не однороден, т.к. состоит из двух частей:

а. Оборотный капитал - деньги, которые окупаются сразу и полностью (например ГСМ).

б. Основной капитал - деньги, которые окупаются в течении длительного периода и они называются инвестициями, они и образуют рынок ценных бумаг.

Рынок ценных бумаг это технология, с помощью которой свободные денежные средства (сбережения) превращаются в инвестиции.

Это происходит следующим образом: сначала образуется национальный доход (НД) и он сразу же начинает перераспределяться на доходы юридических лиц и заработную плату физических, затем доходы на текущее потребление, т.е. эти деньги уходят на товарный рынок, а то что осталось называется свободными денежными средствами (сбережениями), они и должны превратиться в инвестиции. Это не просто, так как на сбережения существует большая конкуренция между разными рынками.

Чем меньше расстояние между разными рынками и инвестициями, тем эффективнее работает экономика страны в целом и отдельного субъекта.

С точки зрения свободных денежных средств выделяют 2 понятия:

1. Собственные сбережения - денежные средства, полученные за счёт собственной работы;

2. Чужие сбережения - деньги, полученные из внешних источников.

Каждый субъект экономики что-то отдаёт и что-то получает. Те субъекты, которые в большей степени используют внешние ресурсы называются заёмщиками, а те, кто отдаёт свои ресурсы называются кредиторами.

В экономике принято выделять следующие субъекты:

- государство.

- предпринимательство.

- домашнее хозяйство (физические лица).

Наибольшее количество денег у предпринимательства, но их всё равно не хватает, так как необходимо развитие, поэтому они занимают деньги с помощью выпуска ценных бумаг у населения и других предпринимателей или за счёт кредитов, т.е. денег населения, таким образом предприниматель - это заёмщик.

Деньги государства это его бюджет. Если денег не хватает, то оно занимает деньги у населения и предпринимательства путём выпуска своих ценных бумаг или печатанием ничем не обеспеченные деньги, создавая инфляцию, таким образом, отбирает деньги у других субъектов населения, т.е. государство - это заёмщик.

Кредитором является домашнее хозяйство, оно даёт свои деньги государству и предпринимательству.

Объекты рынка ценных бумаг.

Ценная бумага - это документ, удостоверяющий какое-либо право, которое не может быть реализовано или передано другому лицу без наличия самого документа.

В зависимости от того, какое право удостоверяет ценная бумага, все они делятся на 3 класса:

1. Долговые ценные бумаги - выражают отношение займа, т.е. долга.

2. Долевые ценные бумаги - выражают имущественное право, т.е. дают право на долю имущества того, кто произвёл эти бумаги.

3. Производные ценные бумаги - произведены из первых двух классов и предназначены для более удобного и безопасного ведения дел и бизнеса.

Ценные бумаги бывают:

а) Долговые: облигации, векселя, сертификаты.

б) Долевые: акции.

в) Производные: опционы, варранты, финансовые фьючерсы.

Субъекты рынка ценных бумаг.

Субъекты рынка ценных бумаг - продавцы, покупатели, посредники.

Продавец на рынке ценных бумаг называется эмитентом, он выпускает эмиссию ценных бумаг, печатает их и несёт по ним ответственность.

В России по закону эмитентом может быть:

- государство и его органы власти и управления;

- юридические лица;

- иностранные государства;

- совместные предприятия;

...в любом случае эмитент должен быть зарегистрирован. Эмитент формирует рынок ценных бумаг и на этом рынке он является первым продавцом.

Покупатель на рынке ценных бумаг называется инвестором, он размещает свои деньги и предъявляет спрос на ценные бумаги. Инвестором может быть любое лицо (физические и юридические лица, государство). Инвестор это тот, кто за свой счёт покупает ценные бумаги в своих интересах.

Цели и интересы инвестора:

1. Надёжность вложений - это стремление инвестора к безопасности, независимости капитала от рыночных потрясений. Для этой цели инвестор согласен на минимальную доходность к снижению риска.

Минимальная доходность - должна быть больше чем доход по депозиту (вкладу в банк) , т.к. вклад по депозиту застрахован до некой суммы и риск равен 0, а любое другое вложение всегда подвержено риску.

2. Доходность вложений - это стремление к получению стабильного и устойчивого дохода. Размер дохода каждый инвестор для себя определяет сам, но считается, что этот показатель должен быть несколько выше, чем средняя доходность по рынку ценных бумаг.

Ставка доходности публикуется ежедневно и обозначается d.

Максимальная доходность - доходность, которая не достижима, но к которой можно стремиться. Это рентабельность (прибыльность) того предприятия, чьи ценные бумаги приобретают.

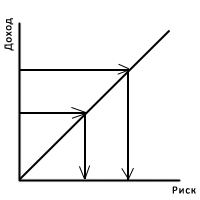

Доходность и рису находятся в прямо пропорциональной зависимости (больше доход - больше риск).

!

3. Прирост первоначальных вложений независимо от доходов, которые они приносят.

Этот прирост может быть осуществлён за счёт:

а) Увеличения стоимости имущества, которые приходят по данным ценных бумаг.

б) За счёт разности цен продажи и покупки ценных бумаг.

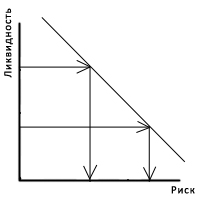

4. Ликвидность вложений - это способность конкретных ценных бумаг быть быстро и без ущерба обмененной на деньги. Чем выше ликвидность, тем меньше риск, т.е. обратно пропорциональная зависимость.

Нет такой ценной бумаги, которая бы удовлетворяла сразу всем целям инвестора, но есть такая технология, с помощью которой можно добиться выполнения всех этих целей с наименьшим риском - диверсификация (разнообразие).

Суть технологии в том, что собирается "портфель ценных бумаг" (более одной ц.б.) по определённым правилам:

1. Надо приобретать ценные бумаги предприятий относящихся к разным отраслям производства и не связанных между собой одной технологией - отраслевая диверсификация.

2. Приобретать ценные бумаги у предприятий, расположенных в разных регионах страны (из-за форс мажорных обстоятельств) - территориальная диверсификация.

3. Приобретать разного вида ценные бумаги - видовая диверсификация.

По отношению к риску принято всех инвесторов разделять на:

1. Истинных инвесторов - добиваются минимального риска, но и доход минимальный.

2. Спекулянты - умеют просчитывать риски и доход соответствует этим рискам.

3. Игроки - согласны на любой риск для достижения максимального дохода.

Посредники на рынке ценных бумаг.

По закону РФ посредниками могут быть:

1. Финансовый брокер - чистый посредник, он осуществляет операции с ценными бумагами от имени клиента, по его поручению, обязательно на основании договора и за комиссионные.

Финансовый брокер в отличии от других брокеров обязательно юридическое лицо.

2. Дилер - это посредник, осуществляющий операцию от своего имени и за свой счёт, его доход - разность между ценами продажи и покупки ценных бумаг. Он на время становится собственником ценных бумаг, он рискует своими деньгами и это главное отличие его от брокера. Им может быть любое лицо.

Совмещать функцию брокера и дилера на рынке ценных бумаг может только инвестиционная компания.

3. Инвестиционная компания - обязательно юридическое лицо, может иметь любую правовую форму, но на практике это "АО" (акционерное общество). Это компании выполняют следующие функции:

I. Занимаются выпуском и продажей ценных бумаг в пользу третьего лица, при этом они могут действовать как:

а) брокеры - берут на себя обязательства продать всю эмиссию к определённому сроку, если не успевают, то оставшуюся часть обязаны выкупить.

б) дилеры - выкупают сразу всю эмиссию, а затем продавать её в своих интересах.

II. Выпускать собственные ценные бумаги, но если эти компании состоят не при банках, то не имеют право работать с деньгами населения.

4. Инвестиционные фонды (паевые фонды - ПИФы).

ПИФы обязательно должны быть юридическим лицом и "АО". Они выпускают свои ценные бумаги, которые называют паями, затем продают их таким образом собирают денежные средства, которые размещают с применением глубокой диверсации в самые различные проекты (дают кредиты, вкладывают в другие ц.б., производство и т.д.), получают от этих вложений прибыль, часть которой отдают пайщикам, а часть берут себе за работу. ПИФы могут быть открытыми - имеется право возврата паёв назад фонду, и закрытые - такого права нет и эти паи можно перепродать только на вторичном рынке).

5. Финансовый консультант (инвестиционный консультант) - им может быть как физическое, так и юридическое лицо. Его функции - это консультирование по вопросу выпуска и обращения (купли-продажи) ценных бумаг.

Способы продажи ГДО.

Существуют 3 способа продажи ГДО:

I. Аукцион — подразумевает, что потенциальный инвестор подаёт конкурсную заявку, в которой указывает на какую сумму он приобретёт облигации и по какой цене — денежный аукцион, или указывает на какую сумму он приобретёт облигации и при каком % дохода он это сделает — процентный аукцион.

Аукцион бывает объявленный и не объявленный.

Объявленный аукцион – оговорена сумма займа и тогда удовлетворяются те заявки, которые предполагают лучшие условия для эмитента.

Не объявленный аукцион – сумма займа неограниченна, удовлетворяет все заявки.

На практике аукцион может проводиться 2 методами:

1. Голландский аукцион – основывается на том, что по заранее собранным заявкам определяется цена отсечения.

Цена отсечения – такая цена, по которой можно получить наибольшую сумму денег и продажа ведётся по этой цене.

2. Американский аукцион – аналогично предыдущему, но продажа ведётся по цене отсечения и выше.

II. Открытая продажа – предполагает, что ГДО продаются через уполномоченные органы Центробанка всем юридическим и физическим лицам. Условие продажи (номинальная стоимость) объявляется заранее и затем пересматривается в зависимости от ситуации на рынке.

В отличие от аукциона такая продажа имеет длительный период времени.

III. Индивидуальная продажа – предполагает, что государство прямо или через Центробанк договаривается с крупными инвесторами о покупке всего выпуска облигаций по согласованным условиям.

Формы выплаты дохода по ГДО:

1. Фиксированная ставка – процент дохода определяется по номинальной стоимости и устанавливается раз и навсегда при выпуске ценных бумаг (это не выгодно инвестору из-за инфляции, роста ставки по депозиту и другим условиям).

2. Ступенчатая ставка – заранее устанавливается несколько конкретных дат в рамках срока погашения облигации и в эти даты облигацию можно погасить или продлить по более выгодному проценту дохода или поменять на другую ценную бумагу большей доходности.

3. Плавающая ставка – предполагает, что периодически (примерно 1 раз в 6 месяцев) процент дохода корректируется в зависимости от ситуации на рынке. Он может возрасти так и уменьшится.

4. Дисконт – процент дохода не устанавливается, но облигации продаются по цене ниже номинальной стоимости, а погашаются по номинальной стомисоти. Разность цен погашения и покупки выступает доходом, и с этого дохода, в отличие от других видов облигаций, налог на доход не берётся.

5. Выигрыш – доход, это та сумма денег, которую владелец получает в результате тиража (принцип лотереи).

ГДО могут быть рыночные – значит, что свободно перепродаются на вторичном рынке и, не рыночные – имеют ограничение для обращения (либо нельзя перепродать, либо продаются только определённой категории инвесторов).

Виды ГДО:

1. Казначейский вексель – краткосрочная облигация, выпускается на безбумажной основе, рыночная, метод продажи – аукцион, доход в виде дисконта. Является самой надёжной.

2. Государственные краткосрочные безкупюрные обязательства (ГКО) – выпускаются на бумажной основе, дисконтные, продаются через сеть официальных дилеров методом американского аукциона.

3. Казначейские юты – среднесрочные (7 лет), выпускаются сериями на безбумажной основе, продаются только в Центробанке, доход в виде фиксированного процента, выплачиваются 1 раз в 6 месяцев. Не рыночная, метод продажи – процентный аукцион.

4. Казначейские боны – долгосрочные ГДО до 30 лет, распространяются только среди юридических лиц, поэтому имеют высокую стоимость. Купонные, рыночные, с фиксированным процентом дохода, который выплачивается 1 раз в год. Продажи осуществляются через учреждение Центробанка методом открытой продажи.

Облигации корпораций.

Цели выпуска облигаций:

1. Финансирование крупных инвестиционных проектов по основной и не основной деятельности.

2. Рефинансирование прежней задолжности.

Общепринятым считается, что выпускать облигации могут только устойчивые в финансовом отношении предприятия. Полученные таким образом деньги должны быть чётко целевыми, расходы и доходы по данному проекту должны быть предсказуемы, а для этого необходим подробный бизнес-план.

В отличие от других ценных бумаг облигации имеют свою специфику — облигационерам нет возможности регулировать свои интересы. Для этой цели создаются специальные банки, которые называются банк-траст. Эти банки заключают договор с эмитентом и проверяют его финансовую устойчивость, вырабатывают условия обращения облигации и отслеживают направление полученных на заявленные цели.

Предприятие перед тем, как выпустить специальный документ — проспект эмиссии, в котором указаны доходы, расходы, долги и экономические показатели работы данного предприятия. Каждый покупатель имеет право ознакомится с этим проспектом.

Классификация облигаций.

I. По надёжности.

1. Обеспеченные — предполагается, что эмитент согласен на залог своего имущества в качестве гарантии выполнения обязательств по облигация. Залогом может быть земля, недвижимость, ценные бумаги или оборудование. Смысл залога в том, что если эмитент не может выполнить обязательство по облигациям, то он выполнит их за счёт продажи этого имущества. Имеется специальная форма облигации — обеспеченная драгоценными металлами. Такое обеспечение имеют право делать только такие предприятия, которые работают с этим металлом. Номинальная стоимость их облигации привязывается к количеству граммов золота, и рассчитывается по цене грамма золота на момент продажи облигации по лондонской бирже. Погашаются эти облигации или золотом или по цене грамма золота на момент погашения по лондонской бирже. Кроме того, по этим облигациям предусматривается небольшой фиксированный процент дохода.

2. Не обеспеченные — то есть их выпускают предприятия, не обладающие имуществом достаточным для обеспечения облигации. В основном это венчурные фирмы, то есть то, которые занимаются инновациями. У них есть хороший бизнес-план, перспективные идеи, квалифицированные кадры. Облигации этих фирм часто бывают конвертируемые, это означает, что через определённый промежуток времени их можно обменять на акции этой фирмы им таким образом стать её совладельцем.

II. По правам и обязанностям эмитента или инвестора.

1. Отзывные — эти облигации эмитент может досрочно погасить. При этом облигационеру выплачивается номинальная стоимость, % дохода причитающиеся на момент погашения и премия за неудобства, размер которой определён в условиях договора.

2. Облигации отложенного фонда — эмитент за счёт прибыли формирует фонд, из которого осуществляет принудительное погашение части облигаций. Какие облигации погасить определяется путём тиража. Облигационеру возвращают номинальную стоимость облигации и причитающийся доход на момент погашения. Эмитент это делает для того, что бы уменьшить свой финансовый долг на конец срока облигации.

Пример: выпустили облигаций на 100 млн. рублей на срок 20 лет и эмитент принял решение, начиная с 2006 года по 2010 год формировать отложенный фонд в размере 4 млн. рублей в год. За 15 лет это составит 60 млн. рублей и к окончанию срока облигации ему останется выплатить 40 млн. рублей.

3. Облигации выкупного фонда — то же самое, что и облигации отложенного фонда, но в них предлагает погасить облигации инвестору.

4. Возвратные облигации — владелец данной облигации может досрочно вернуть их эмитенту, при этом оговаривается, с какого года наступает это право и срок, за который инвестор должен предупредить об этом эмитента.

5. Конвертируемые облигации — дают право обменять одни облигации на другие того же эмитента. Это право называется конверсионной привилегией. Оно наступает не сразу, а в оговорённый срок. Обмен производится с заранее определённым коэффициентом, который показывает, сколько акций можно получить на 1 облигацию.

Пример: коэффициент 25:1. Если облигация имеет номинальную стоимость 10000 рублей, то конверсионная цена одной акции будет равна (10000/25 = 400 рублей). Если рыночная цена такой акции больше, то это выгодно облигационеру.

Оценка эмитента.

Показатели:

1. Достаточна ли выручка у эмитента для выполнения своих обязательств по облигациям.

Этот показатель рассчитывается за год и отслеживается за 5 последних лет. Он должен расти в год в 2-3 раза.

2. Достаточно ли наличности у эмитента для покрытия своих долгов.

Этот показатель рассчитывается за год в течение 5 последних лет и должен быть равен от 20% до 30%, а если меньше, то наличности не хватит.

3. Чистые финансовые активы.

К ним относятся все не материальные активы, и норма отношения их ко всем краткосрочным долгам должна составлять от 150 до 200%.